首先祝贺以太坊 10 周年的生日!

距离我注册的第一个以太坊钱包时间已经正好过去了 8 年时间。

过去有个说法,说人类平均每 7 年就会有一次大规模的细胞更新的替换。

确实,从细胞的角度来说,我早已不是我。

以太坊却依然是以太坊。

我的最早以太坊钱包仍然健在,甚至当年留在钱包里的剩的一点零钱,居然都原地增长了 10 倍。

彼时彼刻,我就在家里码字,在探讨以太坊;

此时此刻,很难想象,我依然坐在原地,在探讨以太坊。

先说说我自己。

众所周知,我是一个比特币的忠诚支持者,但是我不算是 BTC maxi ( 翻译过来大概相当于追星的唯粉。我不是唯粉 ),我也喜欢以太坊、BNB 和 Solana,并且乐于研究它们。

我第一个以太坊钱包,其实并非 MetaMask,而是一个远古钱包叫做 My ether wallet,这个钱包过于原始,因为我每次登录都要先上传一个文件,叫做 keystore,然后输入密码解锁那个文件,才能使用它。

我之所以想要注册一个以太坊的钱包,是因为当时的我想买一只加密猫。

当时两只猫可以生孩子,有些猫有稀缺特征,每只猫的生产速度也不同,这样子子孙孙无穷尽也,然后供大家炒作。

而我第一次用 MetaMask 则要追溯到 2020 年,当时是为了炒算法稳定币的鼻祖叫 AMPL,它的特点是如果涨过 1 块钱,就会给每个人印钱。如果跌破 1 块钱,它就会从每个人余额里扣钱,通过调节供需来达到稳定币的效果。

两个钱包,实际上是两个时代的缩影,事实上,我把以太坊大体上分为 4 个时代:

第 0 时代(2015-2016):以太坊诞生

第 1 时代(2017-2019):ICO 时代

第 2 时代(2020-2022):DeFi 时代

第 3 时代(2023-2025):LST 时代

第 4 时代(2025- 今):资产时代

以太坊在 2015-2016,其实只有一招,就是智能合约。当时这绝对算新鲜玩意,因为其他山寨,例如瑞波币、莱特币都没有这东西。

当然了,人们对于智能合约的开发也是非常浅薄的,直到 2017 年,大概大家只用它来发币。

毕竟,我特么还用 My ether wallet 这种反人类的钱包呢,怎么可能发展出 Dapp 呢?

但是,能发币这一项就够了。过去想要发个币,需要修改代码(例如把 Bitcoin 几个字改成 Litecoin),需要找矿工来支持,需要时时监控网络的稳定,麻烦极了。

至少 80% 的人们只是想要一个币来炒而已,根本不甚在意它的底层机制究竟是什么(现在甚至连叙事都越来越不重要了,很后悔当年的我,没有及时通透地理解这句话)。

而以太坊,完美地承接了这一需求,所以成为了当年的绝对超新星。

我印象很深,国内颁布九四加密禁令的时候,以太坊价格是 1400 RMB,而半年之后,以太坊达到了 1400 USD!

以太坊这次的高点价格,本质上,是由供需勾起的 FOMO 情绪。

试想,你每天都要在群里参加 1-3 个公募 ICO,每个都需要以太坊,打到智能合约里,打进去了就赚 3-100 倍,你怎么能不囤积一点以太坊呢?

当然,那一次以太坊的结账也是同样猝不及防。

我经常和我的朋友分享,当年太空链和英雄链破发的故事。太空链是把区块链节点发射到太空里去,英雄链则是所谓东南亚赌场老板发布的赌博链。

当年这两个项目应该算是 ICO 时代的天王级项目,结果 18 年初却双双破发,标志着破发潮的开始。

而当大家发现,之前用以太坊融资的项目纷纷开始套现以太,同时,用以太坊参加 ICO 加入一个亏一个,自然也开始慢慢倾销以太坊。

所以,以太坊在 2019 年居然被砸到了 80 美金一个,可谓是真正的绝望之谷底。

其实我也不能免俗,我并不是那种在持续阴跌时,依然保持信仰的真正的 E 卫兵。

保持写作确实一个好习惯,有助于留下自我反省的工具。我看了一下我在 18 年 3 月,以太坊大概 400 美金,在以太坊低谷期也同样发表文章,质疑过以太坊的价值——只能发 ICO,那么 ICO 结账了,以太坊还能干什么?

当时的评论区确实有高人,有一位叫 LionStar 的人一针见血地反驳道:

「2018 年才是以太坊刚刚起步的开始罢了,以太坊社区的人自己都知道以太坊现在没有什么延展性也没有什么性能,一切还早。以太坊的宏大愿景 2018 年才会迈出第一步,POS,sharding,plasma,truebit,状态通道,swarm,零知识证明等等一大堆东西还没应用上去,五年后再看以太坊的发展情况。还有,绝大多数炒币的,看法都是建立在价格上的而已,价格涨了就吊,价格跌了就不行,这种思想不仅可怕而且没什么意义。技术和发展前景才决定真正的价值,而价格最终会趋近于真正的价值。」

黑色幽默的是,以上内容,除了 PoS 和零知识证明之外,全部都失败了。

当然,这也是以太坊最令人欣赏的一点,就是它是一个开放的框架,它允许各种团队尝试各种各样的思路,比如说上文说的——sharding,plasma,truebit,状态通道,swarm 这些。他们中的大多数都是来自社区,大家各抒己见并且为之付出努力,这是互联网精神以及开源软件精神的最佳体现。

不停的、自由的试错,才有以太坊的今天。

以太坊整个社区实际上是两条主线。

一条是技术,提升以太坊自己性能;

二条是应用,围绕以太坊做出应用。

花开两头,各表一枝。在以太坊陷入低谷后,没想到 DeFi 却缓缓拉开了帷幕。

一切开始于 2020 年 Compound 宣布开始补贴存款者和借贷者,人们惊讶的发现,原来以太坊上真能做出有意义的应用,而不是加密猫这种仅有观赏意义的无聊小游戏。

而且,这个真正意义上的应用,居然能够比传统的应用更好。更便宜的借贷成本,更高的存款利息。甚至一度出现了「补贴>借款利息」导致电表倒转的情况。

现在人们习以为常,但是当时的人们大呼震撼。

要知道当时其他比较火的币,都是什么分布式存储,甚至太阳能大麻币游戏链之类的为了创造而创造出来的东西,以太坊却有一个能够超越传统应用的东西,那就非常炫酷了,堪称村里第一个大学生。

另外 ICO 也不全是泡沫,它带来了一些新东西,我们现在每天在使用的 AAVE 的前身 EthLend,也来自于远古的 ICO 时代。

于是乎,以太坊破而后立,DeFi 时代正式开始。

DeFi 同样引起了供需的变化,因为无论是 Uniswap 还是 Sushiswap 都需要大量的以太坊作为 LP,它让以太坊的需求量急剧提升。

拿着以太坊,随便挖点什么,承担一点点无常,都可以获得动辄年化 100% 以上 APR,这样的利率,谁能不心动呢。

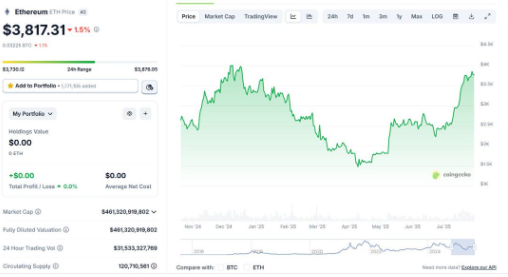

随着 DeFi 对于以太坊的剧烈需求,以太坊先是爬上 4100,随后在 21 年抵达 4800 历史高点。这里面包含着人们(包括我)对于以太坊能吃掉传统金融的畅想。

然而,和 ICO 不同的是,21 年的以太坊面临着群狼环伺,DeFi 诞生于以太坊,但是福音很快就传到了竞争链。以太坊的竞争对手,费用更廉价,性能更快。ICO 时代,Gas 费的差距并不明显,而 DeFi 时代,贵族链三个字绝对是对以太坊最差的广告,而不是赞美。

时间转眼到了 22 年,Luna——很难称之为 DeFi,因为它从一开始就是庞氏。它的轰然倒下,带崩了市场,带走了 FTX 和 3AC,也带崩了这些机构深度参与的 DeFi 热潮,犹如当头棒喝地扼住了 DeFi 夏天。

和曾经的 ICO 类似,由于供需关系的反向改变,人们不再参与流动性挖矿,以太坊也开始进入了漫长的下跌通道。尤其是和 BTC 的汇率下跌,更让无数人梦碎。

DeFi 兴则以太兴,DeFi 衰自然以太也很难硬,尤其是在其它链都在主打 1 分钱以下的手续费时。

为什么这些年,以太坊在大力推进 L2 战略而非 L1 扩容战略?

我想你看到这里大概也明白了。

此诚危急存亡之秋也!以太坊必须立刻马上原地,减缓 DeFi 的离开,哪怕不惜有碍于自己主网的地位。于是大量的 L2 诞生于这个时刻。

有 Arb OP ZK 这种开创性的,有 Base Mantle OPBNB 这种机构领衔的,有 Metis 这种妈妈链,也有 Taiko 这种新奇想法的,还有 Uni 这种应用主导的。

以太坊需要的不是一个漫长落地的方案,而是一个非常快速、非常简单、不惜饮鸩止渴的立刻马上原地扩容方案,选来选去那就是 L2。

事实证明,L2 起到了应有的效果,它们彻底夯实了 EVM 这块金字招牌,没有让大量 DeFi 的开发者由于费率流失到生态之外。

肥水不流外人田,这些资金和用户尽管离开了 ETH 主网,但是至少:

(1)没去竞争对手那里;

(2)没有催生出更多的竞争对手。

试想,如果没有 L2 战略,Coinbase 一定会发行自己的链,这是人性。但是有了 L2,至少名义上 Base Uni 等等依然奉以太坊为「天下共主」。

只要 EVM 不倒,以太坊不会输。

接下来是以太坊的第三篇章,也是行情最差的一个篇章。

继 ICO 时代、DeFi 时代,以太坊接下来进入了 LST 时代。

伴随着上海升级,以太坊的转 PoS 彻底成功,从 TVL 角度来说,Lido 崛起,EtherFi 崛起,无数的 ETH LST 如雨后春笋涌出。

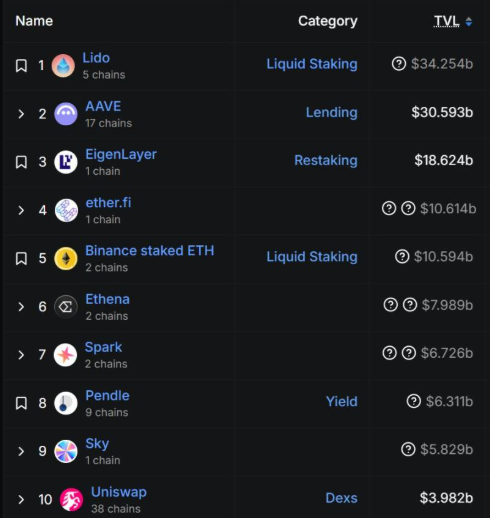

每一个新时代,都会有上一个时代浓浓的时代烙印,你就去 DeFillama 看吧,如今以太坊上排名靠前的 DeFi 基本是 LST 或者 LST 的附属单位。

来源:DeFillama

什么是 LST 的附属单位?

比如说循环贷,EtherFi 的循环贷可以轻松做到以太坊本位 10% 以上收益率 (感兴趣可以 DM 我交流)。但是「贷」需要一个借款场所,所以 AAVE 和 Morpho 大量的 TVL 实际上是来源于循环贷的需求,所以它们虽然是 DeFi,我比喻它们为 LST 附属单位。

DeFi 助推了 LST 的诞生,LST 成为了 DeFi 目前的最大客户。

说个题外话。我们的公司 Ebunker 也是成立于此时,2022 年的 9 月 15 日,这天也是以太坊 PoS 成功 merge 的日子。

直到今天,已经有超过 40w 枚以太坊,以非托管的形式,跑在我们的节点上,这是令我相当满意当时做出的决定。

毕竟,每一个 E 子卫兵,都想付出自己的实际行动,来保卫以太坊的安全(我是通过跑节点的方式)。

说回正题,细心的话,你可以发现,我刚才一直在强调「供需剧变影响了以太坊的价格」。

但是 LST (包括非托管 Staking)没有带来供需关系的改善,Lido 的 ETH 利率长期维持在 3%,EtherFi 稍高能到 3.5%,但是这已经是极限了。

无论是 EigenLayer 还是后面其他的 re-staking,都没有改变这个基准利率的本质。

但是就像大家每天盼着美国降息一样,这个 3% 的基准利率,甚至也神奇地额外压制了以太坊这个虚拟国家的虚拟经济活动。

以太坊的 gas fee 开始变低(当然也离不开 L1 扩容以及 L2 战略的努力),但是上面的经济活动却依然很萧条。

这和历史上 2 次发生的——供需关系失衡——如出一辙。

所以,LST 没有成为一个 summer,而是伴随着以太坊一路下跌。

因为,3% 的利率这不构成大户买入以太坊的理由,最多能够延缓它们出售。不过也依然要感谢 LST,因为很多大户朋友都把以太坊存入 Staking,至少没有砸出类似于 19 年那样 80 美金的黄金坑。

幸好,继比特币之后,以太坊也成功登上了美国的现货 ETF,这让以太坊短暂的 hype 了一下,其实,这里就已经掀开了以太坊的第 4 个大篇章——资产时代。

从另类资产变成主流资产的过程是漫长的,就这样,大家看着 ETH/BTC 汇率逐步跌到 0.02 以下,以太坊遭遇了第三次「大质疑」。

其实,全场都应该感谢那个男人,就是 Saylor,发明了伟大的微策略玩法。

企业先是买入比特币 / 以太坊,凭借这些手握资产增发股票和发行债务,进而买入更多的比特币 / 以太坊,继续发行更多的股票和借出更多的债券,然后买入更更多的比特币 / 以太坊。

微策略在比特币中获得的成功,给了以太坊社区灵感。

由 Consensys 领衔的圈内资本主导的 sharplink,以及由木头姐扶持的传统资金代表的 bitmine,开始争夺以太坊微策略龙头的位置。

它们以及一众模仿者,成功点燃了这次美股 - 加密货币的共振联动。

是的,没错,这一次又改变了以太坊的供需关系。

机构在大手笔真市价买入以太坊,而且和以前一样,LST 时代也同样起到了奠基效果,大量的 Staking 锁住了大量以太坊浮筹的流动性,自然成就了此时此刻币股联动的 FOMO。

当然,这同样离不开长期以来,以太坊留给圈内、传统资金的好印象。

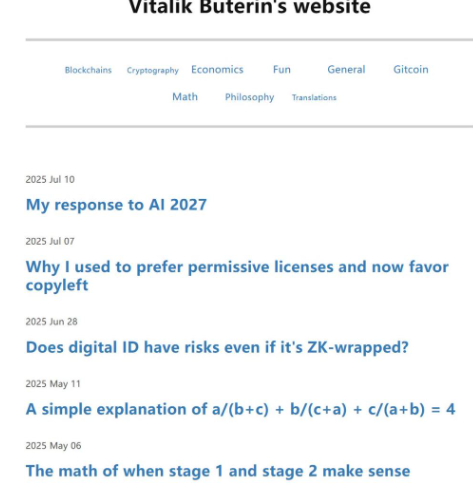

V 神没有炫出豪车别墅,也没有站台山寨骗局,而是在持续思考技术如何影响以太坊的未来,例如 ZKVM,隐私,L1 简化等等。

甚至从来没有在推特上提及过 sbet 或者 bitmine 一次。

以太坊能被市场选中,能够迎来这个第 4 时代,就是以太坊和 V 神多年以来积累的商誉和口碑。

可以说,V 神是我对于认同以太坊价值观的重要一环。

从新手到专家,我们提供全面的加密货币知识和交易策略,帮助你在加密世界中不断成长。